Avec des marchés boursiers agités, il peut être pertinent pour les investisseurs de s’intéresser à ce produit financier hybride.

Publié le 28 avril 2023 à 06h00

Temps de Lecture 3 min.

Ajouter à vos sélectionsArticle réservé aux abonnés

Alors que les faillites bancaires aux Etats-Unis faisaient planer le spectre d’une crise financière mondiale – en particulier celle de la Silicon Valley Bank (SVB), le 10 mars –, le marché des obligations convertibles semble retrouver progressivement la faveur des investisseurs en Europe.

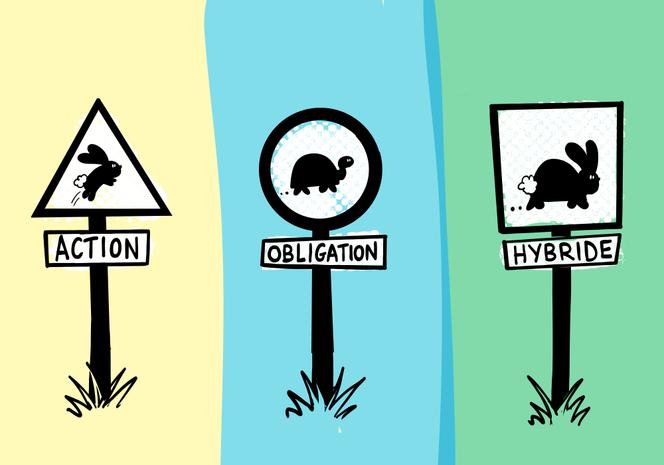

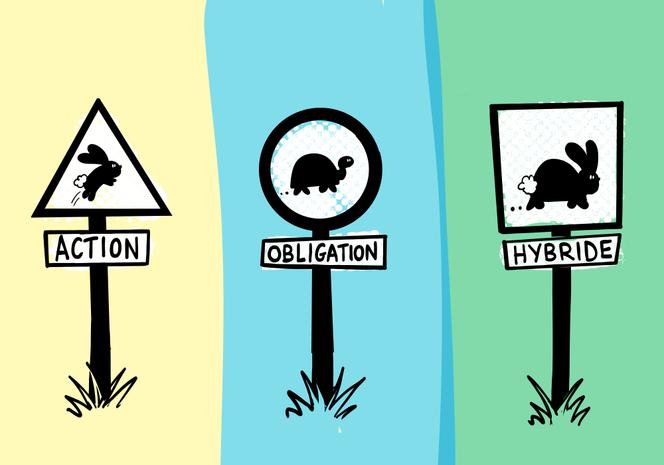

L’indice de référence de ces produits financiers dans la zone euro, l’Exane ECI Euro, a progressé de près de 5 % depuis le début de l’année. Une performance qui s’explique par le caractère hybride des obligations convertibles qui en fait un support d’investissement relativement intéressant pour tous les épargnants à la recherche d’un compromis entre la sécurité et la performance.

Les obligations convertibles (OC) offrent théoriquement aux investisseurs la possibilité de bénéficier du potentiel de performance du marché des actions tout en les protégeant contre une baisse de la Bourse à travers leur composante obligataire. Selon Ewen Picaud, gérant chez Prevaal Finance, « cet instrument financier peut être considéré comme un titre de dette (obligation) émis sur le marché par une entreprise, assorti d’une option de conversion en actions de la société émettrice ».

Lire aussi : Article réservé à nos abonnés Investissement : faut-il à nouveau miser sur l’Asie ? Ajouter à vos sélectionsConcrètement, comme pour une obligation classique, l’OC distribue aux investisseurs des revenus réguliers jusqu’à la date de remboursement final de l’obligation. Avec une spécificité : « C’est dans l’option de conversion que réside le potentiel de performance de l’obligation convertible », précise Nicolas Schrameck, coresponsable du pôle convertibles & crédit, chez Ellipsis AM. Elle donne aux investisseurs le droit de convertir, à leur convenance, leurs titres en un nombre prédéterminé d’actions de la société émettrice pendant toute la durée de vie de l’OC, à un prix fixé dès le départ.

Ce prix est généralement supérieur, de 20 % à 40 %, au cours de Bourse de l’action, prévalant au moment de l’émission de l’obligation convertible. En conséquence, si le cours de la société émettrice progresse, le prix de son obligation convertible sera mécaniquement orienté à la hausse.

Ajouter à vos sélectionsA l’inverse, si le cours de l’action de la société émettrice se replie, cette option de conversion ne vaudra alors quasiment plus rien. Dès lors, la valeur de l’obligation convertible se résumera simplement à sa partie obligataire. Mais, dans cette hypothèse, le risque de perte en capital est limité, « sauf si l’émetteur est incapable de rembourser sa dette à l’échéance », affirme Ewen Picaud.

En raison de ce profil de risque particulier, les obligations peuvent séduire les investisseurs à la recherche d’opportunités sur les marchés des actions, sans pour autant les exposer pleinement aux soubresauts de la Bourse, « comme l’a montré la récente correction boursière consécutive à la faillite de la Silicon Valley Bank aux Etats-Unis », souligne Ewen Picaud. Autre avantage : « Le marché des obligations convertibles est aujourd’hui très attractif, compte tenu de la remontée des taux d’intérêt sur les marchés financiers qui leur procure désormais une meilleure rémunération », ajoute Nicolas Schrameck.

Il vous reste 45.61% de cet article à lire. La suite est réservée aux abonnés.

Lecture du Monde en cours sur un autre appareil.

Vous pouvez lire Le Monde sur un seul appareil à la fois

Continuer à lire iciCe message s’affichera sur l’autre appareil.

Votre abonnement n’autorise pas la lecture de cet article

Pour plus d’informations, merci de contacter notre service commercial.

La suite est réservée à nos abonnés. Déjà abonné ? Se connecterEnvie de lire la suite ?

Les articles du Monde en intégralité à partir de 7,99 €/mois

Envie de lire la suite ?

Les articles en intégralité

à partir de 7,99 €/mois